Najprostszą, a zarazem najbardziej popularną w naszym kraju formą prowadzenia działalności gospodarczej jest indywidualna działalność gospodarcza (wpisana do rejestru CEIDG). Do prowadzenia działalności w tej formie przekonuje przedsiębiorców przede wszystkim prosta struktura, brak wymogów odnośnie wkładów, a także przede wszystkim swoboda w zakresie dysponowania środkami pieniężnymi przedsiębiorcy. Przedsiębiorcy rozważając prowadzenie działalności gospodarczej w formie spółki obawiają się przede wszystkim problemów z wypłatą gotówki, a także tzw. podwójnego opodatkowania. Fakty są jednak takie, że obecnie polski system podatkowy dąży bardziej do wypierania niż wspierania indywidualnej działalności gospodarczej poprzez nałożenie wyższych podatków, przy jednoczesnym promowaniu działalności spółek z ograniczoną odpowiedzialnością. Świadczą o tym proponowane zmiany w ramach Polskiego Nowego Ładu, a także zmian w opodatkowaniu spółek, które miały w ostatnich latach miejsce.

Zalety spółki z o.o.

Jedną z zalet prowadzenia działalności w formie spółki z ograniczoną odpowiedzialnością jest brak obciążenia składkami ZUS, które w przypadku przedsiębiorcy działającego w formie indywidualnej działalności wynosi aż 1.457,49 zł miesięcznie, a rocznie 17.489,88 zł (koszt ponoszony niezależnie od generowanego przychodu). Kolejną zaletą spółki jest wysokość stawki podatkowej, która wynosi 9% (w przypadku podatników, których przychody nie osiągnęły 2.000.000 zł). Przedsiębiorca indywidualny wybierając podatek liniowy podatek płaci wg stawki 19%, natomiast pozostając na zasadach linowych zapłaci 17% dla dochodu poniżej 85 tys. PLN oraz 32% powyżej tek kwoty. Różnica w opodatkowaniu jest znaczna. Po wdrożeniu Nowego Polskiego Ładu przez rząd, obciążenie przedsiębiorcy zwiększy się jeszcze.

Wada?

Rzeczywiście problemem w spółce z ograniczoną odpowiedzialnością jest wypłata pieniędzy przez przedsiębiorców, ponieważ mamy do czynienia z podwójnym opodatkowaniem tego samego dochodu. W pierwszej kolejności podatek płaci od uzyskanych dochodów spółka, następnie podatek płacony jest ponownie od wypłacanych środków. Wysokość opodatkowania zależna będzie od tytułu tej wypłaty (tytułem może być wynagrodzenie z umowy o pracę, wynagrodzenie z tytułu pełnienia funkcji zarządu). W rzeczywistości może się jednak okazać, że przedsiębiorca prowadzący działalność w ramach spółki z ograniczoną odpowiedzialnością zapłaci sumarycznie niższy podatek niż przedsiębiorca w ramach indywidualnej działalności.

Zastanawiasz się jak forma prowadzenia działalności będzie dla Ciebie najlepsza? Jesteśmy tu, żeby Ci pomóc. Zapraszamy do kontaktu.

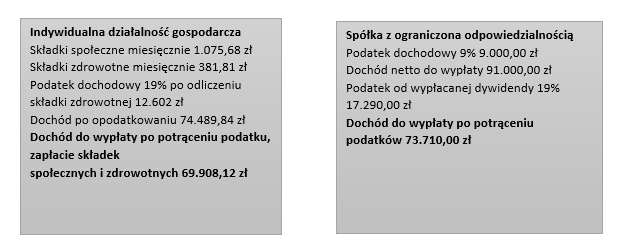

Poniżej przedstawiamy kalkulację wysokości podatku dla przychodu na poziomie 100.000 zł, dla przedsiębiorcy opodatkowanego podatkiem liniowym oraz dla spółki, w której dokonano wypłaty dywidendy.

Z powyższego wynika, że pomimo podwójnego opodatkowania występującego w spółce, dochód przeznaczony do wypłaty pozostanie wyższy niż w przypadku indywidualnej działalności gospodarczej. W powyższym przykładzie dla przedsiębiorcy bardziej opłacalna okazała się spółka z ograniczona odpowiedzialnością.

Z powyższego wynika, że pomimo podwójnego opodatkowania występującego w spółce, dochód przeznaczony do wypłaty pozostanie wyższy niż w przypadku indywidualnej działalności gospodarczej. W powyższym przykładzie dla przedsiębiorcy bardziej opłacalna okazała się spółka z ograniczona odpowiedzialnością.