Podatek u źródła (ang. WHT – Withholding Tax) jest powszechnie stosowanym podatkiem w wielu krajach, w tym Polsce. WHT jest specyficzną formą podatku CIT, którym można opodatkować wypływające z kraju przelewy transgraniczne.

Nowe przepisy o podatku u źródła mają na celu uszczelnienie systemu podatkowego i zapobieganie nadużyciom. W szczególności, mają one utrudnić wyprowadzanie środków finansowych ze spółek za granicę w ramach grupy kapitałowej.

Pod podatek u źródła podlegają cudzoziemcy oraz zagraniczne osoby prawne, które swój przychód osiągają ma terytorium Polski.

Opodatkowaniu podatkiem u źródła podlegają między innymi takie przychody jak:

– przychody z praw autorskich lub praw pokrewnych,

– przychody z zakupu licencji,

– przychody z działalności widowiskowej, rozrywkowej czy sportowej,

– przychody z tytułu świadczenia usług doradczych, usług księgowych, usług prawnych, usług reklamowych, usług badania rynku, usług przetwarzania danych, usług rekrutacji pracowników.

Polskie przedsiębiorstwa, które wypłacają należności z określonych tytułów, są płatnikami podatku u źródła. Płatnicy podatku u źródła są zobowiązani do pobrania podatku w dniu dokonywania wypłaty, a pobrany podatek powinni odprowadzić do urzędu skarbowego w terminie do siedmiu dni od dnia wypłaty.

Najczęściej spotykanym przypadkiem jest zakup za granicą przez polskie przedsiębiorstwo licencji lub domeny na portalach społecznościowych takich jak Facebook lub program komputerowy Microsoft. Według art. 29 ust. 1 pkt 1 ustawy o podatku dochodowym od osób fizycznych podatek u źródła wyniesie 20%.

Istnieje udogodnienie, które wynika bezpośrednio z umów o unikaniu podwójnego opodatkowania z danym krajem. Przykładem jest umowa Polski z Niemcami oraz Polski z Czechami, gdzie stawka podatku u źródła przy zakupie usług tego typu tj. licencji komputerowych wynosi 5%.

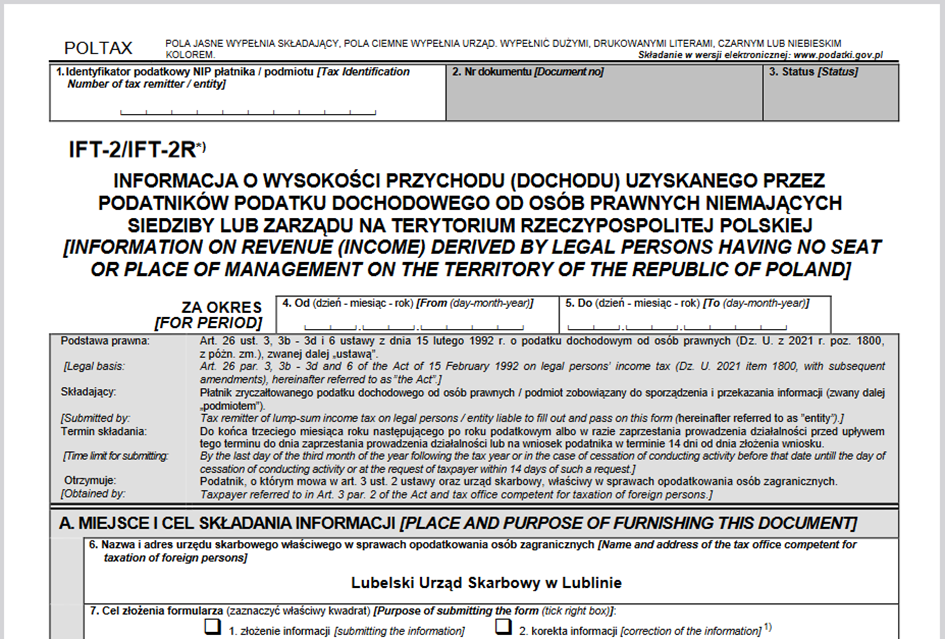

Zgłoszenie IFT-2 / IFT-2R

Deklaracja IFT-2/IFT-2R jest informacją o wysokości przychodu (dochodu) uzyskanego przez podatników podatku dochodowego od osób prawnych niemających siedziby lub zarządu na terytorium Polski.

Deklaracja ta składana jest przez płatnika podatku u źródła, czyli przez polskie przedsiębiorstwo, które wypłaca należności na rzecz kontrahenta zagranicznego.

W deklaracji płatnik podatku u źródła wykazuje następujące dane:

– dane identyfikacyjne podatnika oraz kontrahenta zagranicznego,

– rodzaj wypłacanej należności,

– wysokość przychodu/dochodu uzyskanego przez kontrahenta zagranicznego,

– wysokość podatku u źródła pobranego od wypłaconej należności.

Deklaracja IFT powinna zostać złożona do urzędu skarbowego w terminie do 31 marca za rok poprzedni. W przypadku likwidacji działalności gospodarczej, deklarację należy złożyć najpóźniej w dniu zakończenia działalności.

Deklarację można złożyć w formie papierowej lub elektronicznej, podpisując ją kwalifikowanym podpisem elektronicznym.