Amortyzacja w firmie budzi obawy przedsiębiorców, zwłaszcza na samym początku gdy dopiero zdecydowali się na założenie własnej firmy. Wynika to z uregulowania w ustawach podatkowych przez ustawodawcę kilku metod amortyzacji (metoda liniowa, jednorazowa amortyzacja, czy amortyzacja degresywna) oraz licznych warunków stosowania każdej z nich. Przedsiębiorcy powinni jednak zapoznać się z tym zagadnieniem nawet wówczas, gdy ich księgi prowadzi biuro rachunkowe stacjonarne lub zdecydowali się na księgowość online, gdyż amortyzacja podatkowa jest istotnym kosztem podatkowym w prowadzanej działalności gospodarczej. Wybór metody amortyzacji powinien być przemyślany, gdyż na pewno będzie wywoływać skutki w podatku dochodowym od osób prawnych i fizycznych. .

Amortyzacja – jak ją rozumieć?

Amortyzacja podatkowa polega na sukcesywnym uwzględnianiu w kosztach podatkowych ceny zakupu środka trwałego oraz wartości niematerialnej i prawnej. Środki trwałe po zakupie nie stanowią kosztu podatkowego od razu jednorazowo, lecz koszty te rozłożone są w czasie przez okres użytkowania środków trwałych. W związku z użytkowaniem przez przedsiębiorcę środków trwałych takich jak maszyny, urządzenia, czy środki transportu w jego firmie mamy do czynienia z naturalnym zużywaniem się tych środków z uwagi na ich eksploatację, a także upływ czasu. Odpisy amortyzacyjne są odzwierciedleniem takiego stanu rzeczy. Po uwzględnieniu odpisów amortyzacyjnych w księgach widoczna jest realna wartość danego środka trwałego. Oczywiście wartości tej nie należy mylić z wartością rynkową środka trwałego.

Co podlega amortyzacji i jakie są jej stawki?

Amortyzacji poddawane są środki trwałe stanowiące rzeczowe składniki majątku oraz wartości niematerialne i prawne.

Środki trwałe podlegające amortyzacji spełniać muszą następujące przesłanki:

- muszą stanowić własność lub współwłasność podatnika,

- powinny zostać wytworzone przez niego we własnym zakresie,

- muszą być kompletne i zdatne do użytku (na dzień przyjęcia do używania),

- przewidywany okres ich użytkowania powinien być dłuższy niż rok,

- powinny być wykorzystywane na potrzeby prowadzonej działalności udostępniane na podstawie umowy najmu lub innej umowy o podobnym charakterze.

Zalicza się do nich przede wszystkim budynki, budowle oraz lokale będące odrębną własnością, maszyny urządzenia środki transportu.

Jednocześnie warto pamiętać, że przepisy dopuszczają możliwość amortyzowania inwestycji w obcych środkach trwałych oraz budynków i budowli wybudowanych na cudzym gruncie.

Nie amortyzuje się natomiast gruntów i prawa wieczystego użytkowania gruntów, dzieł sztuki oraz budynków i lokali mieszkalnych udostępnianych na podstawie umowy najmu, jeśli podatnik nie zdecydował się na ich amortyzację. Ponadto nie dokonuje się amortyzacji podczas zawieszenia działalności gospodarczej.

Odpisy amortyzacyjne dokonywane są od wartości początkowej środków trwałych i wartości niematerialnych i prawnych. Wartość początkowa ustalana jest w oparciu o ceny nabycia lub koszt wytworzenia. Stawkę amortyzacyjną reguluje Wykaz Stawek Amortyzacyjnych. Przepisy przewidują kilka metod dokonywania odpisów, co zostało omówione w dalszej części artykułu.

Wartości niematerialne i prawne mogą być amortyzowane jeśli spełniają warunki:

- nadają się do gospodarczego wykorzystania na dzień przyjęcia do używania,

- przewidywany okres ich używania wynosi co najmniej rok,

- wykorzystywane są przez podatnika w prowadzonej działalności gospodarczej albo oddane do używania na podstawie umów najmu lub licencji innych o podobnym charakterze,

Do wartości niematerialnych i prawnych zalicza się m.in. spółdzielcze własnościowe prawo do lokalu mieszkalnego, spółdzielcze prawo do lokalu użytkowego, autorskie i pokrewne prawa majątkowe, licencje. Amortyzowane bez względu na przewidywany okres użytkowania mogą być także zaliczane do wartości niematerialnych i prawnych wartość firmy oraz koszty prac rozwojowych.

Przepisy nie wskazują wprost wysokości stawki dla tych składników, lecz wskazują przez jaki okres powinny być amortyzowane. Co do zasady okres ten nie może być krótszy niż 60 miesięcy (a więc stawka wynosi wówczas maksymalnie 20%) z pewnymi wyjątkami – np. w przypadku licencji na programy komputerowe, czy prawa autorskie musi to być co najmniej okres 24 miesięcy (stawka wynosi maksymalnie 50%), a w przypadku prac rozwojowych 12 miesięcy. Podatnik może ustalić inną stawkę w odniesieniu do wartości niematerialnych i prawnych, przy czym musi być zachowany minimalny okres amortyzacji.

Kiedy skorzystamy z amortyzacji?

Odpisy dokonywane są środków trwałych i wartości niematerialnych i prawnych, których wartość na dzień przyjęcia do używania przekracza 10 tys. zł. W przypadku składników o wartości niższej, podatnik samodzielnie podejmuje decyzję o:

- zaliczeniu wydatku na nabycie do kosztów,

- dokonaniu amortyzacji jednorazowej,

- dokonywaniu odpisów amortyzacyjnych.

Pierwszy odpis dokonywany jest począwszy od miesiąca następującego po miesiącu wprowadzenia składnika majątku do ewidencji środków trwałych i wartości niematerialnych i prawnych.

Metody amortyzacji

Do podstawowych metod amortyzacji środków trwałych zalicza się metodę:

- liniową

- degresywną

- jednorazową

Metoda liniowa

Jest najbardziej znaną i powszechnie stosowaną metodą, tzw. bazową. W metodzie liniowej odpisy dokonywane są od wartości początkowej środków trwałych przy zastosowaniu stawki określonej w Wykazie Stawek Amortyzacyjnych przez cały ustalony okres amortyzacji. Stawka amortyzacyjna przez cały okres amortyzowania jest taka sama, a tym samym wartość odpisów amortyzacyjnych nie zmienia się i jest stała.

Metodą liniową można stosować do środków trwałych zaliczonych do każdej grupy środków klasyfikowanych na podstawie klasyfikacji środków trwałych, co jest niewątpliwie ogromną zaleta omawianej metody. W metodzie liniowej okres dokonywania odpisów jest jednak długi, przez co wydatki poniesione na nabycie środków trwałych i wartości niematerialne i prawne są kosztem podatkowym w podatku dochodowym od osób fizycznych i osób prawnych na przestrzeni wielu lat. Przemawia to za poszukiwaniem przez przedsiębiorców bardziej optymalnego rozwiązania pozwalającego dokonywać odpisów w szybszym tempie. W tym celu może zostać przez nich wykorzystana metoda liniowa indywidualna oraz przyspieszona, dzięki którym okres amortyzacji może być znacznie skrócony.

Metoda indywidualna może być zastosowana wyłącznie w odniesieniu do środków trwałych po raz pierwszy wprowadzonych do ewidencji środków trwałych danego przedsiębiorcy. Ponadto może być stosowana wyłącznie w przypadku ulepszonych lub używanych środków trwałych. W metodzie tej stawka amortyzacji ustalana jest przez przedsiębiorcę samodzielnie i ma w tym duży zakres swobody, jednak ustawa narzuca mu w tym zakresie minimalny okres amortyzacji dla środków trwałych zaliczonych do poszczególnych grup KŚT. Amortyzacja środków trwałych musi się odbywać przez co najmniej minimalny czas.

Dla środków transportu (w tym samochodów osobowych) musi być to co najmniej okres 2,5 roku.

Z kolei dla budynków i budowli innych niż lokale niemieszkalne (a więc wszystkie budynki i lokale mieszkalne) okres amortyzacji nie może być krótszy niż 10 lat. Podatnik może ustalić dla nich stawkę amortyzacji na poziomie 10% rocznie.

W przypadku środków trwałych zaliczonych do grupy 3-6 i 8 KŚT odpisów amortyzacyjnych należy dokonywać w zależności od tego jak wysoka jest ich wartość początkowa co najmniej 24 miesiące (wartość początkowa do 25 tys. zł) , 36 miesięcy (wartość początkowa pomiędzy 25 a 50 tys. zł), a nawet 60 miesięcy.

Pod pojęciem używanego środka trwałego na potrzeby amortyzacji indywidualnej należy rozumieć takie środki trwałe, które były wykorzystywane co najmniej 60 miesięcy przez inny podmiot. Natomiast środki trwałe ulepszone ro takie, na które poniesiono wydatki ulepszeniowe na poziomie co najmniej 30% ich wartości początkowej.

W ramach metody amortyzacji liniowej przyspieszonej amortyzacja środków trwałych może przebiegać szybciej i sprawniej, jednak jej stosowanie nie jest możliwe w każdej sytuacji. Stawkę amortyzacji określoną w wykazie stawek amortyzacyjnych można podwyższyć o przewidziany w ustawie o podatku dochodowym współczynnik.

Dla budynków i budowli używanych w warunkach pogorszonych stosuje się współczynnik wynoszący 1,2, a używanych w warunkach złych współczynnik 1,4,

Dla maszyn, urządzeń i środków transportu (z wyjątkiem morskiego taboru pływającego), których użytkowanie jest bardziej intensywne niż przeciętnie lub wymagających szczególnej sprawności technicznej stosuje się współczynnik 1,4,

Dla maszyn i urządzeń zaliczonych do grup 4-6 i 8 KŚT, które poddane są szybkiemu postępowi technicznemu stosuje się współczynnik 2,0.

Jednorazowa amortyzacja środków trwałych

Dokonywanie odpisów amortyzacyjnych wskazanymi powyżej metodami jest niekorzystne z punktu widzenia przedsiębiorców, którzy chcą aby wydatki na nabycie danego środka trwałego zostały jak najszybciej uwzględnione w kosztach podatkowych, a tym samym zmniejszyły podatek w okresie gdy ponieśli wysokie nakłady inwestycyjne. Z pomocą przychodzi amortyzacja jednorazowa.

Korzystanie z jednorazowej amortyzacji możliwe jest w trzech przypadkach, dlatego wyróżniamy amortyzację:

- nowych środków trwałych,

- nisko cennych składników majątkowych

- w ramach pomocy de minimis.

W pierwszym przypadku przedsiębiorca dokona jednorazowej amortyzacji środka trwałego o wartości powyżej 10 tys. zł . Maksymalnie rocznie w ramach tej amortyzacji uwzględnić może w kosztach odpisy do wysokości 100 tys zł., przy czym odpis ten może dotyczyć kilku środków trwałych. Jeśli nabyty składnik majątkowy ma wartość wyższą, wartość początkowa nie zamortyzowana w ramach limitu 100 tys zł podlega amortyzacji od kolejnego roku metodą degresywną lub metodą liniową.

Jak nazwa wskazuje metoda może być stosowana wyłącznie w odniesieniu do fabrycznie nowych środków trwałych, a więc nie znajdzie zastosowania do używanego środka trwałego.

Kolejnym warunkiem jest klasyfikacja zgodnie z KŚT do grupy 3-6 oraz 8 (wskazane grupy nie obejmują środków transportu i budynków oraz budowli).

Amortyzacji jednorazowej dokonuje się ponadto w odniesieniu do wszystkich środków trwałych, których wartość nie przekracza 10 tys. zł.

Trzeci przypadek z kolei polega na jednorazowej amortyzacji środków trwałych do maksymalnej wysokości 50 tys. euro w roku podatkowym. Możliwość tak skierowana jest wyłącznie do małych podatników oraz podmiotów rozpoczynających działalność.

Warunkiem korzystania jest odpowiednia klasyfikacja środka trwałego do grup 3-8 KŚT z wyjątkiem samochodów osobowych. Ponadto przedsiębiorca w celu wyboru wskazanej metody nie może przekroczyć limitu pomocy de minimis, która przysługuje w wysokości 200 tys. euro na 3 lata.

Amortyzacja środków trwałych metodą degresywną

W metodzie degresywnej przyjmuje się, że wartość środka trwałego nie spada w takim samym stopniu (liniowo) przez cały okres użytkowania, natomiast największy spadek wartości obserwuje się w pierwszych okresach użytkowania składnika majątku. Z tego względu wskazane jest aby odpisy amortyzacyjne na samym początku miały wyższą wartość. Amortyzacja degresywna charakteryzuje się zatem, tym że wysokość odpisów amortyzacyjnych jest nierównomierna i maleją one z każdym rokiem użytkowania środka trwałego.

Efekt ten osiągany jest w przypadku metody degresywnej poprzez zmniejszanie podstawy dokonywania odpisów amortyzacyjnych każdego roku o dokonane odpisy amortyzacyjne w roku poprzednim oraz stosowanie podwyższonej stawki amortyzacji – wynikającej z przemnożenia stawki przewidzianej w wykazie stawek amortyzacyjnych przez współczynnik wynoszący nie więcej niż 2.0.

Metoda ta stosowana jest do momentu zrównania się odpisów z wysokością amortyzacji obliczonej metodą liniową. Następnie podatnik zobowiązany jest do kontynuacji amortyzacji stosując metodę liniową.

Wadą omawianej metody jest to, że można ją stosować wyłącznie do maszyn oraz urządzeń zaliczonych do grupy 3-6 i 8 KŚT oraz środków transportu (z wyłączeniem samochodów osobowych).

Jak zaksięgować amortyzację?

Amortyzację należy zaksięgować na 2 kontach – koncie Amortyzacja (po stronie Wn) i na korespondującym z tym kontem koncie Umorzenie środków trwałych (po stronie Ma). Jednocześnie odpis księgowany jest jako koszt okresu obrachunkowego.

Amortyzacja na przykładach

Podatnik posiada samochód osobowy w firmie, który nabył za 80.000 zł netto. Zakupiony samochód osobowy został przyjęty do środków trwałych i rozpoczęto dokonywanie odpisów.

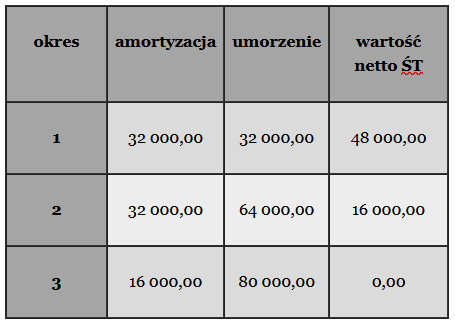

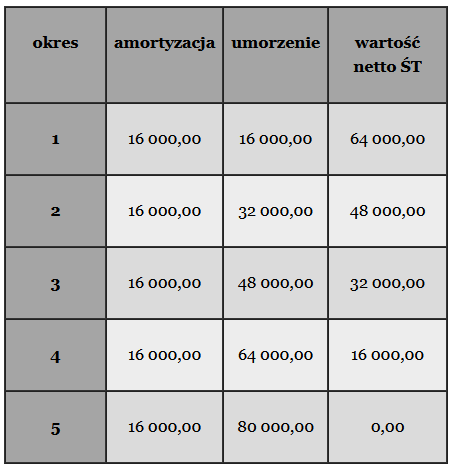

Metoda podstawowa – liniowa

Metoda degresywna – współczynnik 1,4

W 3 roku amortyzacji odpis w wysokości 11.612 jest mniejszy niż przy zastosowaniu metody liniowej, dlatego od tego okresu należy zmienić sposób dokonywania odpisów.

Amortyzacja indywidualna